京东金融等五大平台下架互联网存款 哪些银行被波及?

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!

作者:戴鄂

编辑:缪凌云

来源:独角金融

继蚂蚁支付宝12月18日关闭“银行存款”通道之后,12月20日,京东金融、度小满金融、陆金所、携程金融、滴滴金融等平台下架“银行存款”类产品。

至此,主要互联网平台停掉了“银行存款”业务通道,仅对已经办理业务的用户开放。

仅仅过了一个周末,互联网存款就变天了。

1

下架“银行存款”

原本处在京东金融“投资理财”位置的互联网存款产品,一夜之间突然不见了踪影。对此,京东金融对媒体明确表示:京东金融APP已停止新增上线互联网存款产品、停止新用户购买相关产品,并已对存量客户和业务进行稳妥有序地调整。相关产品将只对已购买产品的用户可见,已购买相关产品的用户不受影响。未来,京东金融将密切关注相关监管政策和指导意见,认真落实。

与此同时,度小满、陆金所、携程金融、滴滴金融等平台上原有的互联网存款产品也消失了,这些公司也通过一些主流新闻媒体明确了已经下架了该业务,不过360你财富平台上的银行存款仍然在售。

12月15日,央行金融稳定局局长孙天琦在第四节互联网金融论坛的发言,被视作整治非法经营互联网银行存款业务的风向标。

孙天琦指出:近两年来,多家银行在互联网金融平台推出了存款产品,加大揽存力度,拓宽获客渠道,很多消费者也非常便利地享受到了存款服务。此类产品收益高、门槛低,已成为部分中小银行吸收存款、缓解流动性压力的主要手段。这种模式突破了地方法人银行经营的地域限制,部分地方银行通过互联网金融平台得以从全国吸收存款,从负债业务看已成为全国性银行。此类存款的流动性特点也有别于传统储蓄存款,给监管部门和金融机构带来新课题。互联网金融平台开展此类金融业务,属“无照驾驶”的非法金融活动,也应纳入金融监管范围。

从具体操作来看,互联网平台在“银行存款”业务,为相关银行起到了“营销渠道”的作用。

京东金融做“银行存款”的时间最早,合作的银行最多,产品也比较丰富。以京东金融此前上线的“北京中关村银行5年期储蓄存款”产品为例:储户跟银行直接签订代扣协议,通过特定的电子账户进行资金的存取。京东金融为北京中关村银行提供存款产品展示的页面,也是为储户提供快捷便利的储蓄通道。

{image=1}

{image=2}

来源:京东金融app

在撮合成交的同时,京东金融这类互联网平台向银行收取一定的导流服务费用。

然而,作为第三方平台帮助商业银行营销存款业务,是相关规定明令禁止的。

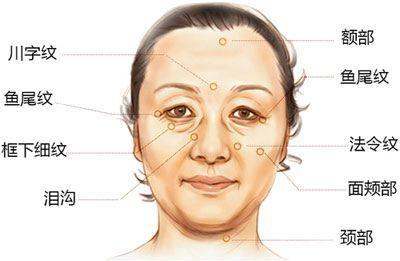

{image=3}

来源:中国银保监会

根据央行和银保监会发布的《关于完善商业银行存款偏离度管理有关事项的通知》,商业银行不能够通过第三方中介吸存,不能够通过个人或机构等第三方资金中介吸收存款。

名不正,则言不顺。各个互联网平台在监管当局发声之后,纷纷主动采取纠正行动。独角金融注意到,各个网络平台做银行存款的业务规模大小不一,合作银行也有所不同。

易观分析金融领域分析师王细梅向独角金融表示:“对互金平台而言,下架银行存款更多的是导致业务结构调整,需要通过其他替代产品来满足用户需求。对依托互金平台揽存且规模较大的中小银行影响更大,可能面临存款缺口和流动性风险。在金融监管部门‘金融活动纳入统一监管’的大背景下,互联网存款将会在监管约束下更加规范。”

2

城商行、农商行、民营银行参与较多

截止12月18日,京东金融、支付宝、度小满、360你财富、陆金所、滴滴金融耕耘互联网存款的规模相对较大,其主要合作的银行名录如下所示:

{image=4}

从上表可知,与京东金融合作的全国性股份制商业银行有6家、城商行和农商行43家、民营银行15家、村镇银行4家;与支付宝合作的国有大行有2家、全国性股份制银行2家、城商行和农商行7家、民营银行1家;与度小满金融合作的国有大行1家、全国性股份制商业1家、城农商行7家、民营银行7家、直销银行1家;与360你财富合作的全国性股份制银行1家、城商行和农商行8家、民营银行12家、村镇银行9家;与陆金所合作的城农商行有12家、民营银行8家、直销银行1家、外商独资银行1家;与滴滴金融合作的大型国有银行1家、城商行1家、民营银行4家、村镇银行2家。

{image=5}

独角金融整理

可见,不同体量的各类银行都有参与到互联网存款业务中来,城商行和农商行、民营银行参与进来的数量相对较多,全国性股份制商业银行有6家相对青睐京东金融这个平台,也有一些体量较小的村镇银行选择了360你财富、京东金融、滴滴金融平台进行存款业务营销。

央行金融稳定局局长孙天琦在11月7日发表的《线上平台存款——数字金融和金融监管的一个产品案例》指出了形成这种格局的原因和值得深入思考的问题。

孙天琦指出:“部分银行依靠平台存款弥补流动性缺口,一定程度上替代了同业融资。部分问题中小银行资产流动性和负债流动性同时受到挤压,依靠互联网平台存款使其得以维持存量负债周转或支撑资产扩张。”

他举出一个例子:某家银行的储蓄存款基础相对薄弱,储蓄存款占各项存款的比例在2019年末时仅为36%,而目前(11月7日)这一比例已经飙升到85%,平台存款占各项存款的比例达83%,主要是异地个人储蓄存款。

这种情况下,存在隐性风险。孙天琦说:“中小银行以互联网平台为依托与异地存款人开展远程交易,存款人的实名认证、尽职调查等均不同于线下交易,可能存在合规风险隐患。此外,随着平台存款的快速增长,传统的流动性风险应急处置方式已不足以及时有效应对互联网平台存款的挤兑,依赖现有手段难以实现对流动性风险的提前预警,不利于风险的早期发现和处置。”

因此,在12月15日的发言中,他提出了七项措施来完善监管体系,规范互联网平台存款业务。

其中第一条提出要明确银行准入资质和标准,第二条“研究出台针对高风险银行吸收存款行为的有关法律法规”是对商业银行的规范要求;

第四条提出对从事金融活动的互联网平台,必须持牌经营,不可“无照驾驶”,第六条则提出严禁平台对存款产品“集中比价、竞价”这是对平台的规范要求。

这些措施实质上意味着已经存在的互联网存款产品需要进行整改。参与其中的商业银行不免受到冲击,那么它们要如何应对这一波急剧变动带来的挑战呢?

招联金融首席研究员董希淼向独角金融表示:“对于中小银行来说,互联网存款产品下架影响了信贷投放能力。资本补充是其增强风险抵御和服务实体经济能力的重要手段,需要支持它们进入合格股东、发行新型资本工具和二级资本工具,广开融资渠道。同时,也要为中小银行拓宽负债来源渠道提供支持和便利。”

未来互联网存款还能卷土重来吗?你怎么看?

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:陈志杰