健耕医药IPO又来了,要钱多了,项目增了......

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:IPO日报

又一家二度冲关的“老面孔”来到我们面前。

近日,在闯关科创板失败一年后,上海健耕医药科技股份有限公司(下称“健耕医药”)再次向上交所提交了上市申请。

此前,健耕医药经历四轮问询及回复,最终主动撤回申请。那么,这次健耕医药能成功吗?

来源:公司官网

“

二度闯关

健耕医药成立于2003年,是器官移植领域的医疗器械产品及服务提供商。

此次申请上市是健耕医药第二次闯关科创板。

此前,健耕医药的上市申请在2020年5月11日被上交所受理。经历四轮回复问询后,原本定于当年12月18日科创板上会审核的健耕医药,在12月17日主动撤回发行上市申请,止步审核大门之外。

彼时,健耕医药拟公开发行股票的数量不超过 2107.8125 万股(含 2107.8125 万股),且不低于发行后公司总股本的 25%,募资8.1亿元,3.6亿元用于器官移植创新研发平台项目,4.5亿元用作创新与发展储备资金。

此次IPO,健耕医药拟在科创板公开发行股票的数量不超过 2346.7230 万股(含 2346.7230 万股,且不低于本次发行后公司总股本的 25%,募资约10.23亿元,用于器官移植创新研发平台项目、肾脏移植设备国产化及升级研发项目、肝移植设备及移植领域体外诊断试剂产品注册 及推广项目、信息化系统建设项目、补充流动资金(计划投入2.4亿元),从发行股数到募资项目数量、资金金额均有所增加。

而对于上次失利的原因,IPO日报注意到,在第四轮回复函中,健耕医药的回复集中在实控人认定、公司能否控制LSI、ORS等境外主体、募集资金使用等三个问题。

尤其是前两大问题,健耕医药报告期内收入、毛利的主要来源为 2016 年收购的境外主体 LSI,但从新三板公开数据看,公司自身并不具备收购境外主体 LSI 的实力,2016 年收购采取双重股权架构,即阳光人寿、新疆嘉财等外部投资者以增资方式同时入股公司和上海耘沃,全部用外部投资者增资的资金收购 LSI。收购后,阳光人寿直接和间接持有上海耘沃的权益合计比例为 48.25%。吴云林在发行人层面持股比例不低于30%系与投资方协商达成,吴云林虽拥有多数董事会提名权,但阳光人寿提名董事却具有一票否决权,事项范围包括改变公司名称、经营方针等 23 项。在子公司层面,阳光人寿也享有一票否决权等特殊权益。

另外,从事对阳光人寿特殊权利产生重大不利影响的行为、 改变公司法律形式等重大事项均要求代表公司三分之二以上表决权的股东同意。 若 2021年底前未完成合格上市,阳光人寿有权要求发行人及吴云林回购,回购价格应为本次收购涉及的股份认购权加上以该等股份认购款为基数、乘以 8%年利率复利计算的资金占用费金额,减去投资方持有公司股份期间取得的分红及其他分配。

或许是上述三个问题的回复无法让审核委员满意,健耕医药最终主动出局。

那么,一年后的现在,健耕医药是什么情况了?

“

依赖收购而来的产品线

据悉,目前公司已形成两条主要产品线及相关医疗器械产品,其中,移植器官保存及修复产品线线系公司 2016 年通过收购境外子公司 LSI 取得,产品主要用于移植器官的保存、运输、机器灌注及修复等,包括:LifePort 系列器官灌注运转箱系统及其一次性耗材(包含输注循环管路套装、KPS-1 肾脏灌注液以及一次性导管组等)、 SPS-1 器官保存液等医疗器械,其核心产品 LifePort 肾脏灌注运转箱是临床上使用最广泛的低温机械灌注类产品,也是目前唯一在中国、北美、欧洲三大市场均取得注册证的肾脏机械灌注产品;被近 40 个国家和地区、数百家 OPO 或移植中心使用。另外的移植领域体外诊断试剂产品线产品主要用于血药浓度检测、移植排异相关生物标志物检测等移植领域体外诊断。

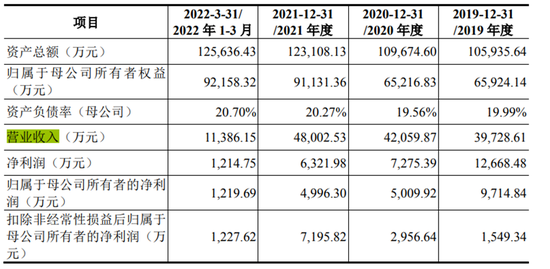

2019年-2021年及2022年1-3月(下称“报告期”),健耕医药实现营业收入3.97亿元、4.21万元、4.8万元、1.14亿元,同期净利润分别为1.27亿元、7275.39万元、6321.98万元、1214.75万元;扣非归母净利润分别为1549.34万元、2956.64万元、7195.82万元、1227.62万元。

从业绩来看,公司净利润在2020年后大幅下降,主要由于 2019 年云开亚美架构调整及TGI 股权出售使公司确认的投资收益较高导致 2019 年 1-9 月净利润较高;另外,非经常性损益主要来自于出售 TGI 股权及云开亚美架构调整所产生 的投资收益,分别于 2019 年确认投资收益 4,056.36 万元、8,108.30 万元,扣除非经常性损益前后净利润差异较大。

值得关注的是,报告期内,发行人肾脏灌注耗材销售收入分别为 26194.2万元、28552.43万元、33738.51万元及 8707.04 万元;占主营业务收入的比例分别为 71.54%、 73.53%、75.87%及 83.98%,是公司报告期内主要的主营业务收入来源。

不难看出,公司通过收购境外子公司 LSI 取得了良好的经济效益,对这部分核心业务的依赖也较为明显,且日益增加。目前,公司通过收购境外子公司 LSI形成的合计 4522.34 万美元商誉报告期各期末未有减值迹象。

2021年,公司在美国当地的收入占公司营业收入的比例为 59.26%,美国市场是公司现阶段的重要市场之一。就肾脏灌注耗材产品而言,美国 57 家 OPO 中的 54 家使用公司的 LifePort 肾脏灌注运转箱进行供肾机械灌注,已占据较大市场份额,为公司业绩提供了较大助力。

此外,截至招股说明书签署日,吴云林持有公司总股本的 28.02%,同时吴云林控制的持股平台上海晶晟投资企业(有限合伙)持有公司4.48%股份,因此,吴云林直接和间接合计可以控制公司 32.51%的股份,为公司控股股东及实际控制人。第二大股东阳光人寿持有公司股份23.7832%,依然持有众多股份。

值得一提的是,报告期内,公司综合毛利率分别为 74.71%、72.25%、72.59%及 75.14%,产品盈利能力较强,同行可比公司Transmedics、Caredx、健帆生物、迈瑞医疗、安图生物的毛利率平均值分别为68.20%、68.40%、69.53%、70.05%,明显低于前者。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

责任编辑:杨红卜

李华:2022年度中国企业综合信用指数为84.36,比去年提高1.03

2023中国企业信用发展论坛暨第十四届诚信公益盛典于2023年1月8日举行。中国企业改革与发展研究会常务副秘书长李华出席并发布2022年度“中国企业综合信用指数”。李华表示,2022年度中国企业综合信用指数为84.36,比上一年度的83.33提高了1.03,2022年度中国企业综合信用评价结果为AAA级。市场资讯2023-01-08 15:53:010000国台酒业泡沫破灭?产品竟然半价出货,经销商也扛不住了

大望财讯日前,有媒体报道国台酒业产品价格倒挂现象严重,同一种产品在不同平台上价格差异巨大。而作为国内为数不多的跨入百亿门槛的酒企,国台酒业为何不受资本市场的青睐了?大望财讯带您一起探寻原因。在国台酒业官网,我们发现国台国标酒500ml的零售价为699元/瓶。大望财讯查询今日酒价发现,今年8月19日,国台国标酒行情为355元,12月15日,国台国标酒行情仅为270元。0000银保监会:鼓励银行保险机构依法合规提供丰富适当的金融产品 多渠道增加居民财产性收入

2022年,银保监会深入贯彻落实党中央、国务院决策部署,引导银行业保险业提升服务实体经济质效,稳步推进金融改革开放,牢牢守住不发生系统性金融风险的底线。据《中国银行保险报》记者了解,近期银保监会认真学习贯彻中央经济工作会议精神,正在抓紧研究谋划2023年银行业保险业服务实体经济一系列监管政策措施。0000当前地方债务风险形势如何?怎样改革应对?

文丨罗志恒(粤开证券首席经济学家、研究院院长)牛琴(粤开证券研究助理)第一,认识地方债务风险要放在财政整体运行的角度,债务是除转移支付外收支缺口的重要弥补方式,是财力与支出责任的缺口。近年来,财力和支出责任出现了一些新的变化使得债务形势逐渐恶化。界面2023-01-05 17:19:360000钟南山:病毒变异越快传染性越强!新冠口服药在济南开售?A股医药股再爆发,龙头股10天8板…什么情况?

A股今日延续调整,创业板指跌超1%,但沪指尾盘突然拉升,接近翻红;港股早盘冲高回落,午后小幅震荡上扬。证券时报2022-12-16 18:53:430000