方正中期期货2022年工业硅市场回顾与2023年展望:供需偏宽松 阶段性价格和利润压力较大

方正中期期货研究院 田欣沅

摘要

2022经过十多年的快速发展,在产业规模、技术经济指标、综合竞争力等方面均取得了长足进步,目前硅产业规模已跻身我国有色金属工业继铝、铜、铅、锌之后的第五大品种,作为硅能源核心工业硅期货,2022年12月在广州期货交易所上市,为工业硅相关产业链提供新的风险管理工具,助力产业快速发展。

2022年工业硅供需双强。供给方面,工业硅新产能投放和停产产能复产,产量增速在20%左右;需求方面,受益于有机硅和多晶硅产量增长,国内表观需求增速超过30%,其中多晶硅需求增速超过45%。有机硅需求增速超过10%,但4季度出现明显的产能过剩情况。

从公布的2023年产业链投产计划看,工业硅是否过剩在于多晶硅产能的投产落地,而多晶硅产能投产计划几乎是每年翻倍,节奏上极易形成类似有机硅的产能过剩,虽然长周期可以消化,但短周期调整可能较为剧烈,影响产能投产计划。即使在偏保守估计工业硅供应增量,偏高估下游需求的情况下,供需仅相对平衡,综合来看2023年工业硅供需偏宽松,工业硅投产节奏如果快于多晶硅产能,阶段性价格和利润压力较大,预计553#价格区间在15000-20000元/吨。

风险点:

有机硅景气度超预期 上行风险

光伏终端消费不及预期 下行风险

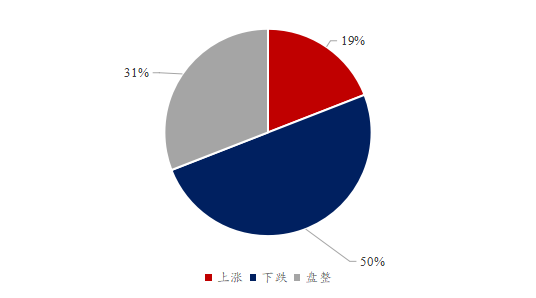

第一部分 2022年行情回顾

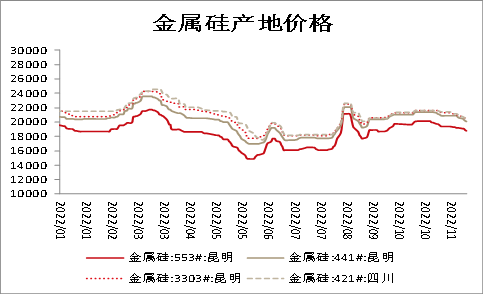

2022年1季度,一方面上游原材料价格上涨带动,另一方面年后需求恢复,工业硅价格不断上涨。随着3月疫情逐步升级,产业链出现阻滞,绝大部分下游需求回落。其中有机硅价格快速下行,带动工业硅价格持续走弱。上半年末在部分企业触及成本后小幅反弹,进入博弈平静期。3季度初,四川降雨异常,季度中由于新疆疫情,以及高温限电,四川、重庆等地区大幅减产,推动市场看涨心态,随着相关企业复产,价格回落,4季度在多晶硅产能持续投产下,工业硅价格小幅回升,限于工业硅新产能投放,价格涨幅不大。

图 1 主产区工业硅价格走势

数据来源:同花顺、方正中期研究院

第二部分 工业硅供给分析

2023年工业硅产能提速

2014-2021年期间,全球工业硅产能产量增长缓慢,近三年几乎没有增长。中国产量占比持续提升,产能占比由77.4%升至78.96%,产量占比由67%提升至78%。2022年多晶硅、有机硅配套工业硅产能投放,产能增速超过10%。

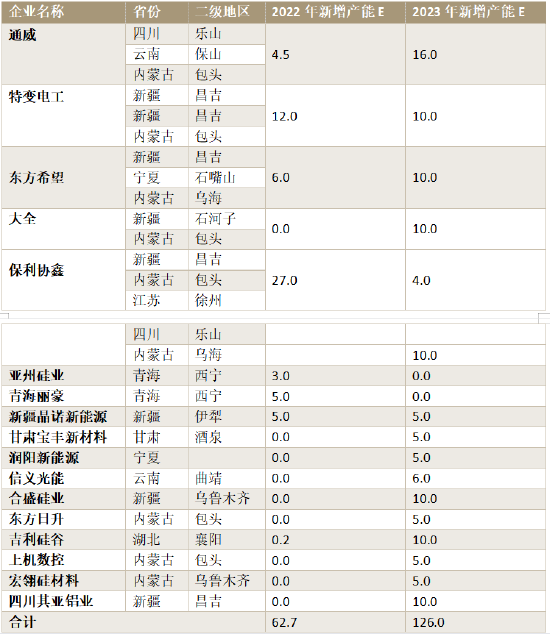

据SMM统计,2022年新增产能计划主要来自于新疆、内蒙古、四川、云南,上半年并没有新的产能投产,下半年合盛和鑫元硅材料等投产,2023年投产计划超过200万吨,如落地产能增幅超过40%。

表 1 工业硅产业链产能变动统计

数据来源:SMM、方正中期研究院

1-10月工业硅产量270万吨,同比增加19%;以地区来看,2023年新增产能计划中,新疆、云南地区超过60万吨,内蒙古超过40万吨,这些地区电力和煤值得关注。

图 2 中国工业硅产量变化走势

数据来源:百川盈孚、方正中期研究院

第三部分 工业硅需求分析

一、工业硅需求总体呈上涨趋势

自2013年以来,全球工业硅需求从由2013年的244万吨增长至2020年的345万吨。2021年始,全球工业硅需求继续快速上升,至2025年全球需求或将达到582万吨,而增长推动力主要来自于有机硅下游的不断渗透和多晶硅(光伏产业)的高速发展。

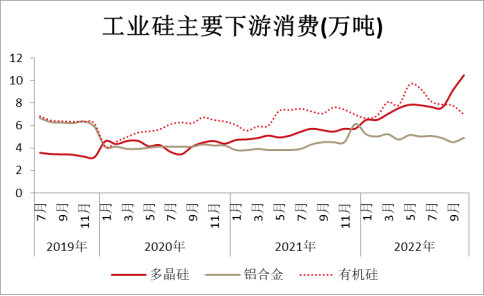

工业硅下游包括,有机硅、多晶硅、硅铝合金等。其中,有机硅、多晶硅、硅铝合金3大下游占比超过9成。从3大下游来看,有机硅、硅铝合金需求跟随工业品整体景气度,多晶硅独立于整体景气度。

图 3 中国工业硅需求分行业变化走势

数据来源:百川盈孚、方正中期研究院

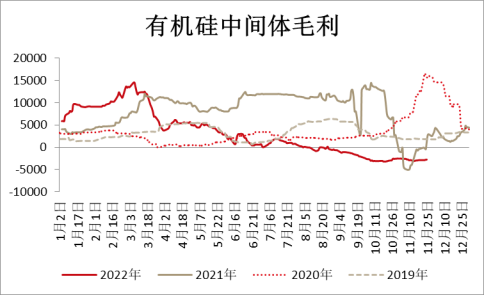

二、有机硅产能仍有增量 但景气度已进入下行期

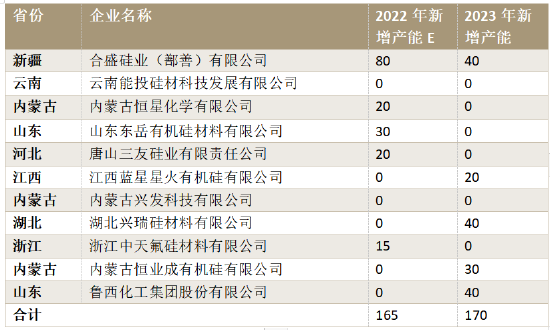

据SMM统计,2021年有机硅在工业硅下游消费领域占比38%。2022年单体计划新投产能165万吨,2023年新增规模基本相当,整体处于高速扩产阶段。

有机硅下游主要产品硅橡胶涉及建材、电子行业,硅树脂涉及纺织、电器等行业,而硅油涉及日化、医学等行业,下游分散且与多产业链息息相关,其与宏观经济形势关联度较高。目前DMC景气持续回落,开工率持续下滑,但2022全年预计有机硅单体产量增速接近20%。

图 4 中国工业硅下游有机硅中间体利润

数据来源:卓创、方正中期研究院

表 2 有机硅产业链产能变动统计

数据来源:SMM、方正中期研究院

2021年国内有机硅单体产能429万吨,以折算系数0.26算,工业硅需求90万吨。以2022年新增产能折算,2022年产量新增理论应超过30%,而实际预计在20%。从单月产量看,有机硅产量在5月大幅增加,而10月产量则已经回到4月水平。后续投产落地情况,以及开工情况因利润可能存在一定变数。

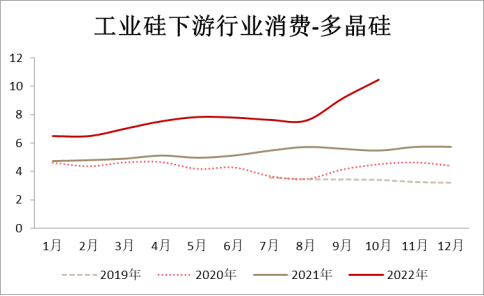

三、多晶硅新增产能加速落地

据SMM统计,2021年多晶硅在工业硅下游消费领域占比27%。2021年产能为65.7万吨,2022年计划新投产62.7万吨,而2023年计划新投产产能将达到126万吨。与下游分散的有机硅不同,多晶硅下游较为集中,有光伏、半导体、集成电路,尤其是光伏。作为硅能源的核心组成部分,光伏发展大有可为。

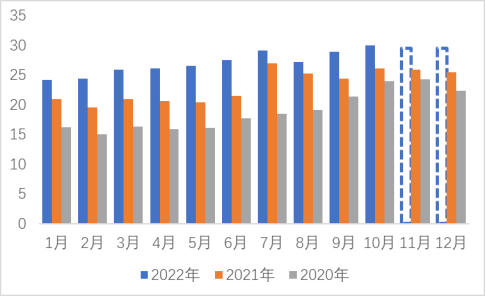

图 5 中国工业硅下游多晶硅需求季节性变化走势

数据来源:百川盈孚、方正中期研究院

表 3 多晶硅产业链产能变动统计

数据来源:SMM、方正中期研究院

目前多晶硅1吨需要1.05-1.15吨工业硅,按照目前投产计划,如果全部落实,以各个项目投产日期计算,2023年多晶硅产量预计增加超过60万吨,以最小系数计算工业硅需求增长超过60万吨,新增量相当于2021年需求翻倍。

据SMM统计,2021年硅铝合金在工业硅下游消费领域占比27%。铝合金领域下游由于97硅和再生硅也可替代部分,而随着硅全社会蓄积量的持续增加,再生硅占比将持续提高,对应的工业硅需求增长也会逐渐放缓。

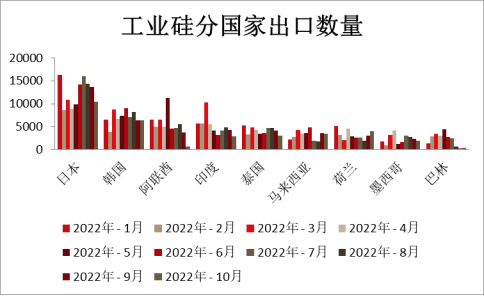

四、出口持续回落

中国工业硅年出口量在60~80万吨之间,占国内总产量的30%左右,占海外工业硅总需求的40%左右。欧盟和美国从20世纪90年代开始对中国工业硅征收反倾销税,导致我国工业硅出口目的地主要是以日韩为主的亚洲国家。

与过去2年出口持续增长不同,2022年1-10月工业硅出口量55.3万吨,同比下降15.7%;如果算上进口,1-10月净出口52.5万吨,同比下降19.6%。预计随着下游需求增长,尤其是多晶硅行业,出口将进一步下滑。

图 6 中国工业硅2022年主要出口国家出口量变化

数据来源:百川盈孚、方正中期研究院

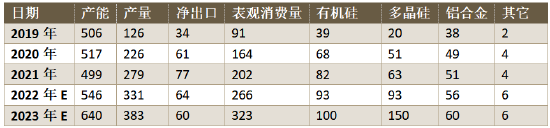

第四部分 平衡表-工业硅主要驱动在多晶硅

供给方面,2022年预计产量增幅在20%左右,当年部分产能投产延后至2023年,计划投产产能超过100万吨,明显高于2022年,假定2023年产量与2022年增加绝对量一致。从近两年的投产计划和实际产量增加来看,这个估计相对容易实现;

需求方面,净出口假定基本与2022年一致,反推表观需求需要增加超过20%,细分到3大领域,按照各自产能投产计划来看,多晶硅增加60万吨需求,铝合金保持基本一致情况下,有机硅需要7%的增长,以其投产计划来看,容易实现,但基于相对高频的月度数据来看,有机硅产量4季度开始已经明显下滑,基本回落至上半年新产能投产前,明显进入产能过剩,2023年的投产计划落地情况存疑。因此,工业硅是否过剩在于多晶硅的投产落地,而多晶硅产能投产计划几乎是每年翻倍,节奏上极易形成类似有机硅的产能过剩,虽然长周期可以消化,但短周期调整可能较为剧烈。在偏保守估计工业硅增量,偏高估下游需求的情况下,供需相对平衡,综合来看2023年工业硅供需偏宽松,投产节奏如果快于多晶硅产能,整体价格和利润压力较大。

表 4 工业硅平衡表

数据来源:SMM、百川盈孚、方正中期研究院

责任编辑:李铁民

上海对外经贸大学保险系主任郭振华:重疾险可删繁就简降价格 加强数据研究具有积极意义

南方财经全媒体记者孙诗卉上海报道,2022年接近尾声,这一年保险产品发展涌现了哪些新趋势,未来要朝着哪些新方向努力,成为行业关注的话题。对此,记者特邀上海对外经贸大学保险系主任郭振华进行对话。部分问题集锦:一、如何看待近年来保险产品(人身险类)的发展情况?存在哪些问题?如何解决?0000Mysteel解读:下周豆粕产业链心态调研

市场资讯2022-12-30 10:21:3200002023年贵金属走势前瞻:金价或突破2000美元,银价升至50美元!

汇通财经APP讯——对黄金和白银来说,2023年将是一个有趣和令人兴奋的一年。ElliottWaveTrader.net创始人AviGilburt认为,2023年黄金和白银价格将大幅上涨。他在接受采访时表示,黄金和白银在经历了两年的整合期后,正准备上涨。他预计金价将稳步推高2000美元上方,并称银价可能轻松翻倍至每盎司40美元上方,并最终推回50美元的历史高位。市场资讯2022-12-26 12:16:360000午评:国内期货主力合约大面积飘红,铁矿石、沪锡涨近3%,菜籽油跌超2%

1月13日早盘收盘,国内期货主力合约大面积飘红,铁矿石、沪锡涨近3%,沪镍、苯乙烯(EB)、液化石油气(LPG)、聚丙烯(PP)涨超2%。跌幅方面,菜籽油跌超2%。铁矿石主力合约快速拉涨创近半年来新高铁矿石:发改委价格司对市场释放打压矿价信号,矿价上涨幅度受限。广发期货:市场资讯2023-01-13 11:41:250000